Hypotéka na rekonstrukci – bytu, domu – také úvěr, půjčka

Staronový dům či byt k rekonstrukci? V mnoha případech jde o situaci, kdy nestačí aktuální rezervy. Banky proto nabízejí hypotéky na rekonstrukci nebo úvěr, díky němuž se objekt zvelebí. Kterou z těchto alternativ zvolit?

Rekonstrukce části bytu nebo domu mohou být velmi nákladné, stejně tak jako cena za stavbu domu. Částky se mohou odvíjet od několika desítek tisíc korun, avšak mohou se vyšplhat až do stovek tisíc nebo milionů. Vyšší částky se nedají splatit do pár měsíců, místo toho se musí rozložit do delšího časového úseku.

Proto se lidé uchylují k půjčkám na rekonstrukci domu nebo bytu nebo volí hypotéky na rekonstrukci domu nebo rovnou na stavbu domu. Tyto produkty nabízejí banky a nebankovní společnosti, avšak mezi oběma produkty jsou rozdíly. Kdy zvolit ten, a kdy onen produkt?

Podmínky pro získání hypotéky na rekonstrukci a úvěru na rekonstrukci

Přestože se obě nabídky od sebe liší, jedno mají společné. Tím jsou podmínky, které klient musí splnit pro její získání. Hlavními požadavky jsou:

- plnoletost

- dostatečná bonita

- dostatečně vysoká zástava nemovitosti

- doklady

Zástavou může být využívaná nebo jiná nemovitost. Je však nutné, aby měl objekt dostatečně vysokou hodnotu. Pokud toto klient nesplní, může využít i nemovitost jiné osoby, kdy vlastník musí souhlasit. Přidáním další nemovitosti klient dosáhne na vyšší částku.

Nutné doklady k získání hypotéky

K získání hypotéky na rekonstrukci domu či půjčky na rekonstrukci je nutné doložit nutné dokumenty, jimiž jsou:

- list vlastnictví

- položkový rozpočet plánovaných úprav

Při některých úpravách nemovitosti bude nutné dodat stavební povolení nebo ohlášku stavebních prací.

Výpočet rekonstrukce domu

Před začátkem jakéhokoliv procesu je nutné zohlednit i to, kolik rekonstrukce bude stát. K tomu poslouží výpočet rekonstrukce domu. Cena se odvíjí od toho, co se bude rekonstruovat (celý dům, nebo jen některé místnosti), podlahové plochy a celkové dispozice (při bourání nosných zdí se cena zvýší).

Banky či nebankovní společnosti nabídnou klientům až 90 % ceny nemovitosti, proto lidé musí mít peníze v záloze. Kromě toho finanční poradci doporučují mít větší finanční rezervy pro případ, kdyby se něco nepovedlo.

Možnost úspory financí se nabízí prostřednictvím vlastního zapojení do práce. Mnohé opravy lze zvládnout samostatně, bez nutnosti angažovat placené profesionály. Postup opravy dveří či renovace dřevěných oken lze snadno získat a osvojit si podle návodu během několika málo minut.

Hypotéka na rekonstrukci

Hypotéka na rekonstrukci je taková hypotéka, která je určena na zvelebení bytu, domu nebo jiného nemovitého majetku. Klient ji splácí delší dobu a získá nižší úrokovou sazbu. Obdobně jako u hypoték na koupi nemovitosti, i u hypotéky na rekonstrukci je nutné doložit zajištění hypotečního úvěru nemovitostí.

V rámci hypotéky na rekonstrukci se rozlišují dva způsoby, jak nemovitost zvelebit:

- rekonstrukce svépomocí

- rekonstrukce s pomocí stavební firmy

Pokud lidé zvolí první možnost, individuálně si rozloží rozpočet i harmonogram prací. To znamená, že si klienti tvoří dokumentaci sami. K reálnému rozložení prací je vhodné poradit se s pověřenou osobou (zkušeným stavbařem apod.).

Ve druhém případě je tímto pověřena stavební firma. Lidé se tak nemusí starat de facto o nic.

Čerpání hypotéky na rekonstrukci domu

Klienti, kteří projdou sítem banky, získají hypotéku na rekonstrukci domu. Její čerpání má však svá pravidla.

Hypotéka na rekonstrukci se bude čerpat postupně. To znamená, že lidé na svůj účet nezískají plnou výši hypotéky. Místo toho po provedení práce bance dodají fakturu, kterou vystaví dodavatelské stavební firmy. Banka tak své finanční prostředky uvolňuje průběžně a klienti tak nemohou peníze utratit za jiné věci.

Na čerpání dohlíží prověřená osoba, jíž je odhadce, který bance dodává ověření o tom, že peníze jsou využity na smluvenou rekonstrukci. Je nutné upozornit na to, že dokumentace bývá zpoplatněná, a tak se může prodražit.

Před uzavřením smlouvy je nejlepší kontaktovat specialistu na oblast hypoték. Ten klientům poradí, která nabídka bude nejvýhodnější, díky čemuž nepřeplatí.

Při čerpání menších částech je výhoda v tom, že banky poskytují celé částky najednou.

Americká hypotéka

Někteří lidé nemusí být s tímto způsobem vyplácení peněz spokojeni. Místo běžné hypotéky na rekonstrukci mohou zažádat o americkou hypotéku. Tato půjčka poslouží na jakoukoliv rekonstrukci domu či bytu, přičemž klienti nemusí dokládat účel, na co přesně finance využijí.

Tento klad může být pro některé lidi nejdůležitější. Je třeba nezapomínat i na to, že americká hypotéka bývá dražší kvůli vyšší úrokové sazbě.

Hypotéka na koupi a rekonstrukci

Co dělat v případě, kdy si člověk chce pořídit nemovitost, která není v nejlepším stavu a je nutné ji i zrekonstruovat? V takovém případě je možné zažádat o hypotéku na koupi a rekonstrukci.

Před uzavřením smlouvy je nutné předem rozmyslet nutná kritéria:

- k získání hypotéky na nemovitost musí být klient bonitní

- musí mít dostatečný příjem na splácení hypotéky

- nutné mít i finanční rezervy

Při hypotéce na koupi a rekonstrukci nemovitosti se pracuje s budoucí zástavní hodnotou. To znamená, že se bere ohled na aktuální hodnotu zástavní hodnoty a to, jakou hodnotu bude mít po dokončení rekonstrukce.

Od budoucí zástavní hodnoty se odvíjí výše částky, kterou banka zapůjčí. Čím vyšší bude, tím vyšší finanční sumu klient získá.

Kalkulačka rekonstrukce domu a bytu

Rekonstrukce nemovitosti není pouze práce a dřina. Především se jedná o předem promyšlenou akci, která musí být velmi dobře naplánována, aby byla úspěšná. K tomu mohou pomoci:

- kalkulačky na rekonstrukci domu

- kalkulačky na rekonstrukci bytu

Rozdíl mezi nástroji spočívá v ploše, na kterou se zaměřují. Kalkulačka rekonstrukce bytu se zaměřuje na menší plochy a prostory bytových jednotek – obývací pokoj, ložnice, kuchyně, koupelny a další místnosti (balkón, zasklená lodžie, sklep, prádelna).

Kalkulačka rekonstrukce domu zohledňuje větší plochy, které byty nemívají, jako jsou zahrada, garáž, sklep či pole. Měří se celková plocha domu a plocha v metrech čtverečních jednotlivých místností. Zohledňují se i materiály a technologie nutné k obnově stávajících struktur.

Úvěr na rekonstrukci

Další možností, kterou lidé mají k financování svých rekonstrukcí, je žádost o úvěr určený na zvelebení domu či bytu. Zapůjčit je možné od desítek tisíc korun po několik milionů na větší přestavby.

Lidé si mohou sami zvolit, kolik peněz si zapůjčí (suma se nevypočítává z celkové ceny nemovitosti), na jak dlouho a v jakém dnu v měsíci budou splácet. Parametry se dají v průběhu splácení změnit.

Půjčka na rekonstrukci bytu či domu se dá kdykoliv splatit bez poplatků navíc. V případě tíživé finanční situace je možné zažádat o odklad splátek.

Parametry půjčky na rekonstrukci

Půjčka na rekonstrukci je účelový úvěr. To znamená, že lidé dokládají, na co peníze budou využity. V tomto případě je lze využít na rekonstrukci bytu či domu, ne na cokoliv. Účel se dokládá fakturami, fotografiemi nebo jiným způsobem. Vždy záleží na podmínkách ve smlouvě.

Na rozdíl od hypotéky, kdy klient musí ručit nemovitostí, u půjčky na rekonstrukci domu či bytu tato podmínka není (u vyšších částek banka může požadovat zástavu).

Úvěr od Buřinky

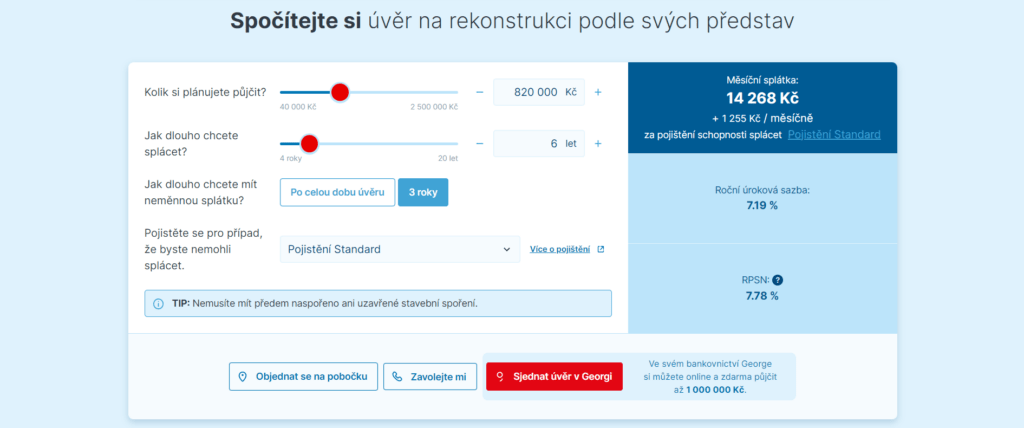

Zajímavou nabídkou je půjčka od České spořitelny. S úvěrem od Buřinky si klient může zapůjčit peníze na rekonstrukci nebo na nákup nového vybavení, a to ve výši až 2 500 000 Kč. K získání půjčky od České spořitelny není třeba dodávat zástavu.

Financovat je možné vše, co souvisí s bydlením – nábytek, koupě spotřebičů, rekonstrukce místností apod. Peníze není možné využít na koupi auta, mobilních telefonů či další podobné elektroniky nebo na zahradní stromky, keře a jiné rostliny.

Půjčka Česká spořitelna je bez faktur. To znamená, že se bance nemusí dodávat faktury, pouze stačí doložit rekonstrukci fotkami před a po, které se jednoduše pošlou online.

Úvěr od Buřinky je možné sjednat několika způsoby:

- online v aplikaci George

- přes internetové bankovnictví

- po telefonu

- na pobočce

Pokud klient bude žádat o úvěr online, může si zapůjčit pouze sumu do 1 000 000 Kč.

Buřinka od České spořitelny

K půjčce od České spořitelny je možné zakoupit i pojištění pro případ, kdy by klienti nemohli splácet. K dispozici jsou dvě varianty:

- pojištění Standard (kryje pracovní neschopnost, invaliditu 2. a 3. stupně, smrt)

- pojištění Plus (pokrývá varianty Standard, dále ošetřování člena rodiny a ztrátu zaměstnání nebo živnosti)

Klienti získají lepší představu pomocí kalkulačky rekonstrukce domu či bytu. V této aplikaci je možné přehledně porovnat parametry nabídky úvěru podle různých kritérií.

Výsledky počítadla jsou pouze orientační. Při sjednání se hodnoty mohou změnit vlivem klientovy bonity.

Půjčka ČSOB

Další lákavou nabídkou je půjčka ČSOB na bydlení, jeho rekonstrukci a pořízení vybavení do domácnosti. Žadatelé si mohou zapůjčit maximálně 1 000 000 Kč bez poplatků za sjednání a vedení. Splátky je možné rozložit až do 12 let.

Hlavní předností úvěru na rekonstrukci je to, že po šesti splátkách je možné zvýšit nebo snížit hodnoty splátek či je přímo odložit. Převod peněz je velmi rychlý – klient tak může mít úvěr na účtu již do 15 minut od podpisu smlouvy.

Půjčku lze využít na koupi či rekonstrukci nemovitosti, koupi vybavení do domácnosti, renovaci kuchyně nebo koupelny. Dále na výstavbu garáže, bazénu i plotu, zaplacení materiálu nebo řemeslníků či financování energeticky úsporných technologií.

Půjčku ČSOB je možné sjednat:

- online

- po telefonu

- na pobočce

Parametry půjčky ČSOB na bydlení je možné zadat do internetové kalkulačky. Všechny výpočty počítadla jsou pouze orientační a slouží jako ilustrativní.

K úvěru je možné přikoupit pojištění pro případ buď ztráty zaměstnání, nebo dlouhodobé nemoci; druhá možnost je „Pro všechno“, tedy pokrývá všechny nenadále situace. Cena pojištění se vypočítává z procentuální výše měsíčních splátek.

Hypotéka na rekonstrukci vs. půjčka na rekonstrukci

Hypotéky i půjčka na rekonstrukci mají stejný cíl, jímž je zvelebit domácnost, ať už je tím myšleno kompletní předělání domu, bytu nebo chaty či koupě nutných spotřebičů, nebo renovace zašlé zahrady. Oba produkty se liší v tom, co znamenají pro svého majitele.

Hypotéky na rekonstrukci mívají zpravidla nižší úrok než úvěr na bydlení a jejich splácení se rozkládá do delších částí. Celková hodnota hypotéky se počítá z hodnoty nemovitosti.

Právě ona nemovitost (nebo jiná) figuruje jako nutná zástava. K získání co největší hypotéky lidé mohou zavazovat i více objektů. Splátky hypoték není možné najednou zvýšit, snížit nebo rovnou odložit. Stejně tak okamžité splátky nejsou možné.

Z těchto důvodů hypotéky představují závazek na několik let, na který však nedosáhnou všichni žadatelé.

Půjčku na rekonstrukci je možné získat na menší částky v porovnání s těmi, které nabízejí hypotéky. Kvůli tomu se hodí na drobné úpravy domácnosti, nikoliv na velké přestavby, které mění celkový ráz stavby.

Splátkový kalendář úvěrů na domácnost je variabilnější než u hypoték. Klienti mají možnost zvýšení, snížení či odložení splátek nebo rovnou k celkovému splacení. Jejich vyřízení je rychlé a jednoduché.

Oproti hypotékám mají půjčky na rekonstrukci vyšší úrok, který je však v porovnání s bezúčelovými úvěry nižší.

Verdikt?

Není možné jednoduše stanovit, zda je lepší hypotéka, či půjčka. Vždy záleží na stávající situaci na bankovním trhu, finanční situaci klienta a na stavu budovy.

Před uzavřením smlouvy je však nutné, aby si každý žadatel dobře promyslel, jaké jsou jeho příjmy a finanční rezervy, kolik výdajů padne na rekonstrukci a možná úskalí, která ho mohou potkat.

Více

Více