Půjčka pro začínající podnikatele a živnostníky

Půjčka pro začínající podnikatele a živnostníky je často jedinou možností pro člověka, který začíná podnikat, pracuje jako OSVČ nebo nikde nechce zveřejňovat svoji výplatu. Půjčka pro začínající podnikatele a živnostníky dává šanci každému, aby nemusel složitě dokazovat své příjmy a argumentovat, proč si danou půjčku skutečně zaslouží.

U začátku nového podnikání často čelí začínající podnikatelé a živnostníci mnoha finančním výzvám. Je třeba zaplatit pronájem prostor, koupit materiály, investovat do marketingu a získat zákazníky. Všechny tyto náklady mohou být náročné pro nové podnikání, které nemá dostatek kapitálu na financování svých aktivit.

Je to často až dehonestující a lidé se musejí kvůli potvrzení takříkajíc vysvléct z kůže. To u tohoto druhu půjčky nehrozí, protože není potřeba cokoliv dokládat. Usnadňuje to práci jak poskytovatelům půjček, tak i žadatelům, kterým odpadají velké starosti se sháněním potřebných dokumentů obzvláště v situaci, kdy na půjčku skutečně spěchají a chtějí ji mít vyřešenou co nejdříve.

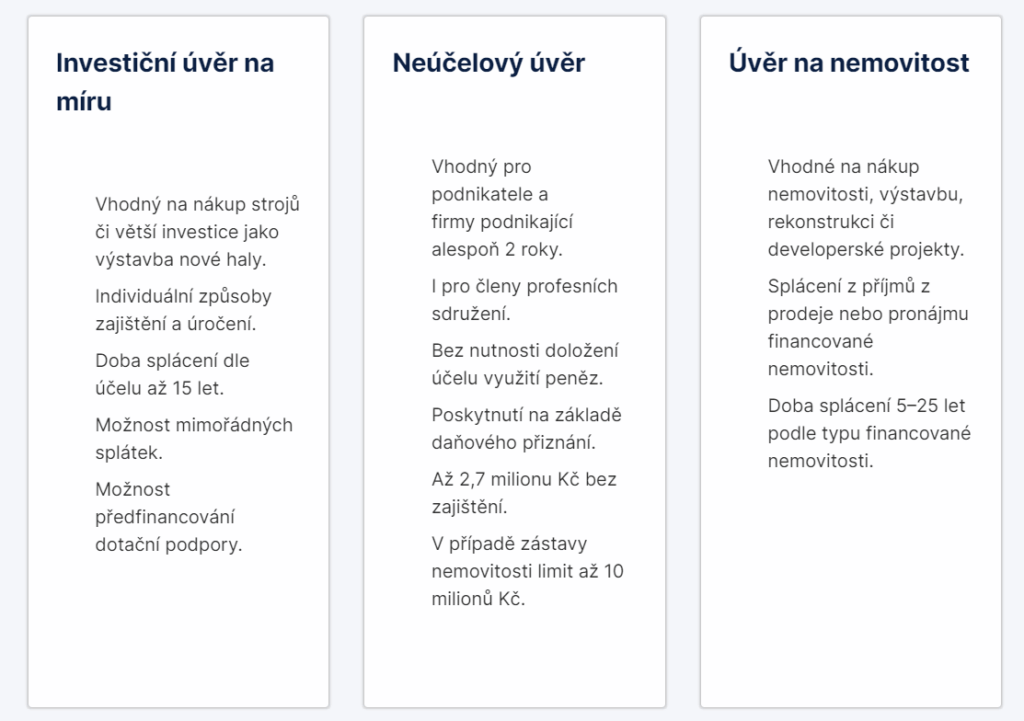

Podnikání může být velmi náročné a vyžaduje často investice, které nejsou vždy k dispozici. Půjčka na podnikání může být pro mnoho podnikatelů řešením. Tyto půjčky jsou určeny pro financování provozu podniku, rozvoje a růstu, nákupu vybavení, výrobních prostor, marketingu, inovací a dalších potřeb.

Půjčky na podnikání

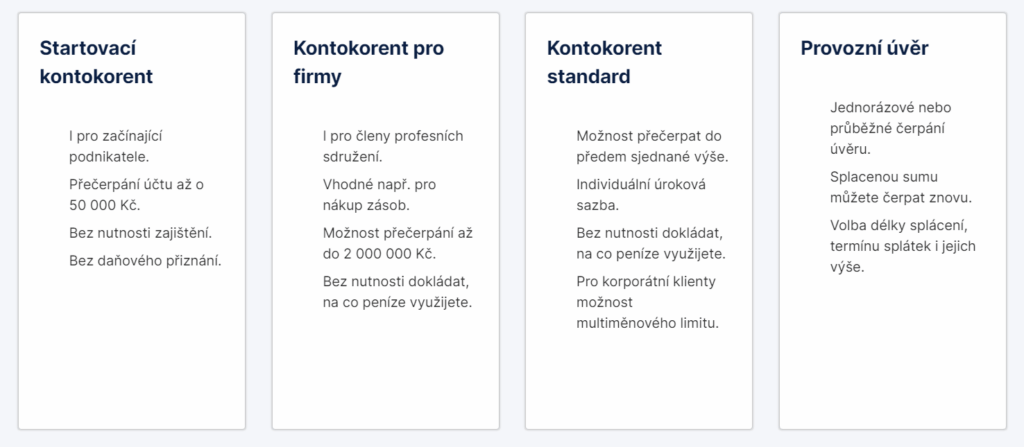

Existuje mnoho druhů půjček na podnikání, z nichž každá má své vlastní výhody a nevýhody. Mezi nejčastější typy půjček na podnikání patří:

- bankovní půjčky

- s nízkými úrokovými sazbami a flexibilními splátkovými kalendáři

- spíše pro etablované podniky s dobrým finančním zázemím

- nezajištěné půjčky

- nevyžadují žádné zajištění

- menší částky s vyššími úrokovými sazbami

- osobní půjčky

- s vyššími úrokovými sazbami

- menší částky

- nebankovní půjčky

- poskytovány soukromými investory nebo nebankovními institucemi

- rychlejší a snadnější na získání než bankovní půjčky

- vyšší úrokové sazby a poplatky

- mikropůjčky

- pro malé podniky s omezeným finančním zázemím

Při hledání půjčky na podnikání je důležité vyhodnotit všechny možnosti a zvážit výhody a nevýhody každého typu půjčky. Je důležité si být vědom úrokových sazeb, poplatků a splátkových plánů, aby se mohla vybrat ta nejvhodnější půjčka na podnikání.

Před žádostí o půjčku na podnikání je také důležité důkladně si promyslet, kolik peněz začínající podnikatel potřebuje a jak bude schopen půjčku splácet. Měl by si stanovit realistický plán splácení, aby se vyhnul finančním potížím v budoucnosti. Dále by měl mít k dispozici finanční plán, který vysvětluje, jak bude používat peníze z půjčky a jak to pomůže růstu a rozvoji podnikání.

Půjčka na živnost

Půjčky na živnost nejsou jediným řešením pro financování podnikání. Existují také další zdroje financování, jako jsou granty, investice a crowdfunding (skupinové, davové financování = způsob financování, při kterém se větší počet lidí skládá po menších částkách na nějaký projekt).

Tyto zdroje mohou být vhodné pro určité typy podnikání a mohou být také dobrým způsobem, jak snížit finanční zátěž, kterou by přinesla půjčka.

Výhody půjčky na živnost jsou zřejmé – půjčka umožňuje financovat podnikání, když není dostatek vlastních zdrojů. Půjčka může pomoci rychle rozvíjet podnik a přinést větší zisky. Je však důležité si uvědomit, že půjčka přináší také finanční zátěž v podobě úroků a poplatků, a proto je důležité si důkladně promyslet, zda je půjčka pro OSVČ skutečně nezbytná.

Půjčka na živnost může být skvělým řešením pro začínající podnikatele a živnostníky, kteří potřebují finanční injekci pro růst svého podnikání. Před žádostí o půjčku je však potřeba zvážit všechny možnosti a promyslet si, jak se daná půjčka bude splácet v budoucnosti.

Půjčka živnostníkům

Půjčky živnostníkům jsou často k dispozici od bank a jiných finančních institucí. Tyto půjčky se obvykle nazývají startovací půjčky a jsou určeny pro nové podnikatele, kteří hledají financování pro své podnikání. Startovací půjčky mohou být poskytovány v různých částkách a s různými podmínkami, v závislosti na tom, o jakou banku nebo finanční instituci se jedná.

S úvěry pro začínající podnikatele se pojí mnohem mírnější podmínky, než je tomu u klasických půjček na podnikání. Podnikatelé tak mohou získat půjčku téměř ihned na začátku.

Před požádáním o startovací půjčku je důležité být připraven a mít k dispozici všechny potřebné dokumenty a informace o svém podnikání. Banky a finanční instituce často požadují podrobné informace o podnikání, jako jsou obchodní plány, finanční zdroje a informace o trhu.

Dalším důležitým parametrem pro získání půjčky je mít dobré kreditní hodnocení – může být rozhodující pro schválení žádosti.

Začínající podnikatel může tento provozní úvěr využít například na nákup potřebných strojů, nákup vybavení do kanceláře nebo pracovního prostoru, pořízení prostor nebo například pořízení vozového parku. Lze ho použít v podstatě na cokoliv, co klientovi usnadní začátek s podnikáním.

Od běžných podnikatelských úvěrů se tyto půjčky liší převážně v tom, že se s nimi pojí výrazně nižší administrativní zátěž.

Půjčka na živnostenský list

Půjčka na živnostenský list je určena pro osoby, které již podnikají a mají platný živnostenský list. Tyto půjčky jsou vhodné pro podnikatele, kteří potřebují finanční prostředky na rozšíření svého podnikání, nákup nového vybavení, vylepšení svých služeb nebo produktů a podobně.

Obvykle jsou živnostenské listy základem pro poskytnutí půjčky, protože poskytovatelé úvěrů chtějí mít jistotu, že půjčené finanční prostředky budou použity pro podnikatelské účely. Při žádosti o půjčku na živnostenský list se tedy musí předložit platný doklad o tom, že podnikatel skutečně podniká a má platný živnostenský list.

Výše půjčky na živnostenský list závisí na mnoha faktorech, jako je způsobilost žadatele, jeho úvěrová historie, účel půjčky a další faktory. Obvykle se pohybuje v rozmezí od několika desítek tisíc až po několik set tisíc korun.

Mezi výhody půjčky na živnostenský list patří nižší úroková sazba než u nezajištěných půjček, rychlé schválení a možnost využití peněz na jakékoli podnikatelské účely. Nicméně výhody jsou vždy závislé na podmínkách a nabídce konkrétního poskytovatele úvěru.

Další úvěry pro živnostníky

Kromě startovacích půjček existují také další zdroje financování pro začínající podnikatele a živnostníky. Jednou z nich jsou mikropůjčky. Mikropůjčky jsou obvykle menší než startovací půjčky a mohou být vhodné pro ty, kteří potřebují pouze malou částku na financování svého podnikání.

Další možností jsou granty pro začínající podnikatele a živnostníky, které poskytují vládní a neziskové organizace. Granty jsou finanční příspěvky, které se nemusí vrátit a jsou často poskytovány pro specifické účely, jako je financování výzkumu a vývoje nebo podpora podnikání v určité oblasti.

Pokud však není možné získat bankovní půjčku nebo grant, může být alternativou nebankovní půjčka. Tyto půjčky jsou poskytovány nebankovními institucemi a jsou rychlejší a snazší na získání než bankovní půjčky, avšak mohou mít vyšší úrokové sazby a poplatky.

Při hledání půjčky pro začínající podnikatele a živnostníky je důležité pečlivě posoudit všechny možnosti a zvážit jejich výhody a nevýhody. Je důležité si být vědom úrokových sazeb, poplatků a splátkových podmínek před podpisem smlouvy o půjčce. Také je důležité mít jasný plán na splácení půjčky, aby se minimalizovalo riziko finančních potíží v budoucnu.

Bezúročné půjčky pro začínající podnikatele

Bezúročné půjčky pro začínající podnikatele jsou stále populárnějším způsobem, jak získat potřebný kapitál pro rozvoj svého podnikání. Tyto půjčky jsou často poskytovány neziskovými organizacemi, nebankovními institucemi nebo soukromými investory.

Hlavní výhodou bezúročných půjček pro začínající podnikatele je samozřejmě to, že neexistuje žádný úrok, který by zvýšil celkové náklady na půjčku. To znamená, že lze získat potřebné financování bez toho, aby se platilo navíc za úroky. To je velmi výhodné pro začínající podnikatele, kteří se snaží ušetřit každou korunu.

Další výhodou bezúročných půjček pro začínající podnikatele je to, že často nevyžadují žádné ručení. To znamená, že se nemusí poskytovat žádné cenné papíry nebo majetek jako záruka za půjčku. Tento fakt je pro mnoho začínajících podnikatelů velmi důležitý, protože nemají často dostatečný majetek na to, aby mohli poskytnout záruku.

Mnoho organizací a investorů, kteří poskytují bezúročné půjčky, se specializuje na podporu začínajících podnikatelů a poskytuje jim cenné rady a zkušenosti v oblasti podnikání. Tato podpora může být velmi užitečná pro začínajícího podnikatele a pomůže mu rozvíjet své podnikání.

Bezúročné půjčky pro začínající podnikatele nejsou pro každého. Tyto půjčky jsou obvykle poskytovány za určitých podmínek, jako například pro podnikání v určité oblasti nebo pro specifický typ podnikání. Je tedy důležité zjistit, zda žadatel splňuje podmínky pro získání bezúročné půjčky, než se rozhodne žádat o tuto půjčku.

Bezúročné půjčky pro začínající podnikatele jsou nabízeny v rámci různých programů na podporu podnikání. Častým zprostředkovatelem těchto úvěrů je Českomoravská záruční a rozvojová banka. Jsou určeny primárně pro malé a střední podnikatele s určitým maximálním počtem zaměstnanců.

Půjčka se dá opět použít na cokoliv, co začínající podnikatel použije k rozvoji své podnikatelské činnosti. Jedná se o nákup strojů a zařízení, pozemků, prostor a podobně. Předčasné splacení úvěru bývá zdarma, nicméně podmínky se u jednotlivých poskytovatelů liší.

Půjčka pro začínající podnikatele

Úvěr pro začínající podnikatele a živnostníky je oblíbena nejenom proto, že jde o rychlý a účinný finanční nástroj. Lidé ji mají rádi i proto, že i ti méně movití mají šanci získat relativně slušnou finanční sumu. Nemusí se ohlížet na své finanční příjmy, mohou získat půjčku, která z nich udělá dočasně jiné lidi.

Riziko této půjčky je, že není možné si půjčit víc, než člověk dokáže řádně splácet. Dostal by se tak do svízelné situace, ze které by nebylo úniku. V tom je možné půjčka pro začínající podnikatele záludná, protože poskytovatel půjčky neprověřuje žadatele z hlediska jeho bonity, a tím pádem ani neví, jestli daný podnikatel a živnostník na půjčku skutečně má, nebo ne.

Hlavní výhodou půjčky pro začínající podnikatele a živnostníky je logicky nízká administrativa. Není potřeba dokládat příjem, s čímž je spojena i nižší administrativa v práci a dotazování se na personálním oddělení. Další výhodou je anonymita, protože klient o sobě neříká druhé straně prakticky nic a nemusí odhalovat detaily svého finančního rozpočtu.

A v neposlední řadě je to rychlost vyřízení půjčky. Díky nízké administrativní náročnosti může mít podnikatel nebo živnostník své peníze prakticky obratem po schválení půjčky na účtu.

Podnikatelský úvěr pro začínající podnikatele

Podnikatelský úvěr je další možností pro získání finančních prostředků pro rozvoj podnikání. Jedná se o úvěr poskytnutý bankou nebo jinou finanční institucí s úrokovou sazbou a splatností, která se liší v závislosti na poskytovateli a podmínkách úvěru.

Podnikatelský úvěr může být užitečný pro začínající podnikatele, kteří potřebují finanční podporu na nákup zařízení, nájemné, reklamu nebo na zahájení nového projektu.

Při žádosti o podnikatelský úvěr je důležité mít připravený podrobný plán podnikání, který ukazuje, jak se budou využívat finanční prostředky z úvěru a jaká bude návratnost investice. Banky a finanční instituce často také požadují zajištění úvěru.

Při výběru poskytovatele podnikatelského úvěru je důležité zvážit úrokovou sazbu, poplatky a splatnost. Úroková sazba může být pevná nebo variabilní a může se lišit v závislosti na velikosti úvěru a rizikovosti podnikání.

Poplatky se mohou týkat například sjednání úvěru, změny výše splátek nebo předčasného splacení úvěru. Splatnost úvěru by měla být stanovena tak, aby odpovídala finančním možnostem živnostníka a předpokládaným ziskům z podnikání.

Podnikatelský úvěr bez daňového přiznání

Podnikatelský úvěr je obvykle spojen s řadou administrativních a finančních požadavků, včetně daňového přiznání.

Nicméně existují určité situace, kdy může být možné získat podnikatelský úvěr bez daňového přiznání. Například pokud má podnikatel stabilní příjem z podnikání a jeho příjmy jsou dobře zdokumentovány, může mu být poskytnut úvěr na základě posledních několika měsíčních výpisů z účtu. Pro dokumentaci příjmů je vhodná daňová evidence, příklad daňové evidence lze najít na internetu.

Další možností pro získání podnikatelského úvěru bez daňového přiznání může být poskytování osobní záruky, tedy zajištění úvěru osobním majetkem nebo aktivy podnikání. Tento typ zajištění se často využívá u menších úvěrů, které jsou považovány za méně rizikové.

Je však důležité mít na paměti, že podnikatelský úvěr bez daňového přiznání může mít vyšší úrokovou sazbu nebo jiné poplatky, protože poskytovatel si bude muset vyšší riziko spojené s nedostatkem dokumentace kompenzovat. Proto by zájemce o tento úvěr měl pečlivě zvážit, zda je pro něj takový úvěr nejlepší volbou.

Půjčka pro začínající podnikatele bez zástavy

Pro začínající podnikatele může být získání půjčky velmi obtížné, zejména pokud nemají k dispozici žádné zajištění, jako je například zástava majetku. Nicméně existují některé finanční instituce, které poskytují půjčky pro začínající podnikatele bez zástavy, avšak za vyšší úrokovou sazbu.

Půjčky pro začínající podnikatele bez zástavy jsou pro poskytovatele půjček rizikové, protože nemají žádné zajištění pro případ nesplácení dluhu. Z tohoto důvodu bude poskytovatel půjčky pravděpodobně pečlivě posuzovat dotyčného podnikání a jeho schopnost půjčku splácet.

Nezajištěný úvěr pro podnikatele

Nezajištěný úvěr pro podnikatele je finanční produkt, který umožňuje podnikatelům získat finanční prostředky bez nutnosti poskytnout zástavu či jinou formu zabezpečení. To znamená, že tuto formu úvěru může využít i podnikatel, který nemá dostatečné zabezpečení na získání zajištěného úvěru.

Tento úvěr pro podnikatele může být poskytován jak bankami, tak nebankovními subjekty. Jeho podmínky a limity se však mohou výrazně lišit v závislosti na konkrétním poskytovateli a na finanční situaci žadatele.

Výhodou nezajištěného úvěru pro podnikatele je rychlost a jednoduchost jeho schválení. Podnikatel nemusí hledat zajištění svého úvěru, což znamená, že proces schválení úvěru může být mnohem rychlejší a jednodušší. Tento typ úvěru může být vhodný pro podnikatele, kteří potřebují rychle získat finanční prostředky na rozvoj svého podnikání.

Na druhé straně má nezajištěný úvěr pro podnikatele v porovnání se zajištěným úvěrem obvykle vyšší úrokovou sazbu. To je způsobeno vyšším rizikem pro poskytovatele úvěru, protože nemá žádné zajištění v podobě majetku podnikatele, který by mohl být využit k úhradě úvěru v případě, že by podnikatel nebyl schopen svůj dluh splácet.

Nezajištěný úvěr pro podnikatele může být alternativou k zajištěnému úvěru pro ty, kteří nemají dostatečný majetek na zajištění úvěru s ručením.

Půjčka pro začínající podnikatele bez příjmu

Je velmi nepravděpodobné, že by banka nebo jiná instituce poskytla půjčku pro začínající podnikatele bez příjmu. Většina úvěrových institucí vyžaduje minimální příjem nebo předložení daňového přiznání, aby ověřila schopnost dlužníka splácet úvěr.

Pokud má začínající podnikatel minimální příjem, může zvážit možnosti získání půjčky od rodiny nebo přátel. Tyto úvěry se nazývají neformální nebo soukromé půjčky a často mají mnohem nižší úrokové sazby než úvěry od bank.

Další možností půjčky pro začínající podnikatele bez příjmu je hledat granty nebo dotace pro podnikatele. Tyto finanční nástroje jsou poskytovány různými organizacemi, včetně státních agentur a neziskových organizací. Dotace obvykle nevyžadují splácení a mohou být využity pro financování různých podnikatelských aktivit.

Pokud je začínající podnikatel bez příjmu, může také zvážit alternativní způsoby financování svého podnikání, jako je crowdfunding, angel investing (andělský investor, obchodní anděl = jedinec, jenž poskytuje kapitál pro zakládání podniků, obvykle výměnou za podíl ve společnosti či participaci na zisku společnosti).

V neposlední řadě je další alternativou peer-to-peer půjčování (půjčování lidem přímo od lidí za pomocí zprostředkovatele a online platformy). Tyto metody financování mohou být méně formální než tradiční bankovní úvěry a mohou být vhodné pro začínající podnikatele s novými a inovativními podnikatelskými nápady.

P2P půjčky pro začínající podnikatele

Peer-to-peer půjčky neboli půjčky od lidí jsou speciálním typem nebankovního úvěru, který se sjednává prostřednictvím peer-to-peer platformy. Mezi takové známé platformy patří například Zonky, Prestito nebo Žlutý meloun. Zájemce umístí na tuto platformu svůj podnikatelský záměr a čeká, než se objeví investor.

Výhody P2P půjček:

- možnost získat úvěry v řádech statisíců korun

- doba splatnosti je do jisté míry volitelná

- úroková sazba je většinou nižší než v bance

- nenáročná administrativa

Úrokové sazby žadatel ví dopředu, takže nebude při sjednávání úvěru překvapen. U nás je největší P2P platformou Zonky, kde si může podnikatel půjčit až 1 200 000 Kč až na 10 let.

Dotace pro začínající podnikatele

Dotace pro začínající podnikatele jsou finanční podpora poskytovaná zejména státními orgány nebo neziskovými organizacemi. Jejich účelem je podpořit rozvoj malých a středních podniků, zlepšit podnikatelské prostředí a vytvořit nová pracovní místa.

Dotace pro začínající podnikatele jsou v podstatě takovou příjemnější alternativou půjčky. Lze je použít úplně stejně jako půjčky pro začínající podnikatele, a to například na nákup prostor, strojů a zařízení, apod.

Dotace jsou dostupné jen pro ty podnikatele, kteří podnikají v určitém odvětví. Ve velké míře se jedná o dotace na tzv. sociální podnikání, které poskytne například pracovní místa pro zdravotně znevýhodněné. Dále se jedná o dotace na rozvoj zemědělských aktivit, podporu výzkumných aktivit a další.

Dotace se dají použít i na technologický rozvoj, inovace, ochranu životního prostředí nebo podporu exportu. Záleží také na konkrétní politice daného státu nebo regionu.

Pro získání dotace pro začínající podnikatele je obvykle nutné splnit určité podmínky. Ty se mohou lišit v závislosti na konkrétní dotaci a poskytovateli. Mezi běžné požadavky patří například podání podnikatelského plánu, registrace firmy, splnění daňových povinností apod.

Dotace pro začínající podnikatele se často nedají kombinovat s jinými formami financování, jako jsou úvěry, a neslouží k financování běžných provozních nákladů firmy. Jejich účelem je poskytnout finanční prostředky na konkrétní projekty nebo činnosti.

Mezi hlavní výhody dotací pro začínající podnikatele patří fakt, že nemusí být splaceny, což snižuje finanční zátěž pro podnikatele. Další výhodou je to, že poskytování dotací pro začínající podnikatele může být spojeno s dalšími výhodami, jako je například poradenství, školení nebo networkingové akce.

Při hledání dotací pro začínající podnikatele je dobré konzultovat možnosti s odborníky, jako jsou podnikatelské poradenské služby nebo obchodní komory. Tyto organizace mohou pomoci najít vhodné dotace a poradit s přípravou žádosti.

Podnikatelský úvěr Česká spořitelna

Česká spořitelna nabízí širokou škálu úvěrů pro podnikatele, včetně podnikatelského úvěru. Podnikatelský úvěr České spořitelny je určen pro financování investičních projektů, jako je nákup nemovitostí, strojů, vozidel a dalšího zařízení, stejně jako na financování běžného provozu podniku.

Podnikatelský úvěr České spořitelny může být poskytnut v rozmezí od 50 000 Kč až do 10 000 000 Kč, s možností splácení až do 25 let. Úrokové sazby jsou stanoveny individuálně a závisí na výši úvěru, době splácení a rizikovosti projektu.

Pro získání podnikatelského úvěru od České spořitelny musí podnikatel splnit určité podmínky a poskytnout potřebné dokumenty, jako je například obchodní plán, výkazy z účetnictví a podrobný popis projektu, který má být úvěrem financován. Dále může být vyžadována zástava majetku jako zabezpečení úvěru.

Při žádosti o podnikatelský úvěr od České spořitelny se doporučuje využít možnosti konzultace s odborníkem na podnikání, který může pomoci s vypracováním obchodního plánu a dalšími kroky k získání úvěru.

Úvěr je závazek, který je třeba splácet pravidelně a včas. Proto je důležité pečlivě zvážit, zda má podnikatel dostatečné příjmy a dostatečnou kapacitu na splácení úvěru. Při správném využití může být podnikatelský úvěr od České spořitelny velmi užitečným nástrojem pro rozvoj podnikání a růst podnikatelských aktivit.

Podnikatelský úvěr Komerční banka

Podnikatelský úvěr od Komerční banky je určen pro financování investičních projektů a dalších podnikatelských aktivit.

Podnikatelský úvěr Komerční banky může být poskytnut v rozmezí od 100 000 Kč až do 5 000 000 Kč, s možností splácení až do 7 let. Úrokové sazby jsou stanoveny individuálně a závisí na výši úvěru, době splácení a rizikovosti projektu. Zpravidla se pohybují od 7,9 % p. a.

Podnikatelský úvěr od Komerční banky má několik výhod, mezi něž patří flexibilní splácení, individuální řešení úvěrových žádostí a možnost čerpání úvěru ve více splátkách. Banka také poskytuje řadu dalších služeb, jako jsou účty pro podnikatele, kreditní karty a další finanční produkty.

Půjčit si lze i bez finančních výkazů a úvěr lze sjednat online přes internetové bankovnictví. Peníze lze použít na:

- provozní financování společnosti

- opravy a údržby

- nákup materiálu a skladových zásob

- pohledávky z obchodního styku

- investice do hmotného i nehmotného majetku

- nové počítače nebo software

- refinancování podnikatelských úvěrů na investice, oběžné prostředky, provozní potřeby

- konsolidace úvěrů na podnikání, kreditních karet a povolených debetů

- na cokoli jiného pro firmu či podnikání

Úvěr lze poskytnout bez finančních výkazů, avšak je potřeba doložit výsledky podnikání (rozvahu, výsledovku, další dokumenty). Kromě samotných dokumentů z podnikání je potřeba poskytnout občanský průkaz, pokud dotyčný není klientem KB.

Volbu podnikatelského úvěru je důležité pečlivě zvážit, to samé platí pro všechny podmínky a náklady spojené s úvěrem. Je vhodné porovnat nabídky různých úvěrových institucí a zvážit, zda je úvěr skutečně nezbytný pro rozvoj podnikání a zda je splácení úvěru udržitelné z dlouhodobého hlediska.

Více

Více